Кредитная карта УБРиР 120 дней без процентов

- Сумма: до 300 000 Р

- Процентная ставка: 30.5%

- Срок: 3 года

- Решение банка: 30 минут

- Льготный период: 120 дней

- Кэшбэк: 1-10%

- Обслуживание: 199 р./мес.

Как оформить кредитную карту

Как оплачивать кредитную карту

- Банкоматы

- Кассы банка

- ЭПС и др. способы

Рассчет кредита | Онлайн калькулятор

У карты есть следующие несомненные конкурентные преимущества:

- Бесплатный выпуск и условно-бесплатное годовое обслуживание. Чтобы не платить за обслуживание карточки, достаточно потратить в год (на покупки, в том числе в интернете) 150 тыс. рублей или более (для Екатеринбурга и Свердловской области 200 000 руб.), ориентировочно от 12500 рублей каждый месяц, что, согласитесь, вполне достижимо. Иначе придётся заплатить 1900 р. за ежегодное обслуживание (на даже в этом случае, выгода от кэшбэка частично окупит ваши затраты). В ряде городов первый год обслуживается бесплатно.

- Длительный льготный период до 120 дней – до 4 месяцев вы можете не платить за использование заёмных средств банка. Нет ничего сложного в том, как он работает, но если у вас не было опыта пользования кредиток с длительным льготным периодом (далее – ЛП), то рекомендуем вам тщательно ознакомиться с его нюансами. Этому мы посвятим следующий раздел в нашем обзоре.

- Кэшбэк 1% за расчётный период «живыми» деньгами возвратиться на карточный счёт без ограничения по сумме.

- Минимальный обязательный платёж катастрофически мал – 3% от суммы задолженности. Правда, не очень ясно – преимущество это или недостаток, так как очень низкий обязательный платёж «расхолаживает» держателя карточки, сильно растягивая выплату долга (если вы вышли за пределы ЛП). Таким образом, вы в итоге переплатите банку лишнего. Но 3% – это, пожалуй, самая минимальная сумма среди конкурентов.

- Множество способов пополнения счёта без комиссии, в том числе у вас есть возможность с нулевой комиссией в интернет-банке пополнить карту с карточки любого другого банка (иными словами – бесплатно стянуть средства с карты).

- Быстрое оформление. Вам не придётся ожидать изготовления карточки – её выдадут в течение 30 минут (неименная карта мгновенного выпуска Visa Unembossed).

- Карта доступна во многих регионах.

- Достаточно паспорта (при величине кредитного лимита до 60 тысяч рублей).

- Возможна доставка карты.

Из недостатков можно выделить следующие:

- Ограниченное количество отделений и банкоматов/терминалов в различных населённых пунктах, например, в городе-миллионнике, где проживает автор обзора, только одно отделение и один банкомат (Дополню, что через пол года после даты обзора, наблюдается прогресс – количество банкоматов в моём городе значительно увеличилось!). Спасает только наличие банкоматов банков-партнёров (Альфа Банк), в которых можно без комиссии пополнить карточку. Снять деньги можно в любом банкомате, но этого лучше не делать, чтобы не терять деньги – комиссия сильно кусается (поговорим о тарифах и условиях чуть далее).

- Максимально возможный кредитный лимит большим не назовёшь – с паспортом до 100 000 руб, и уже со справкой о доходах до 299 999 руб.

- Слабая информационная поддержка – на сайте недостаточно описывается работа беспроцентного периода (дополнение – схему всё-таки поменяли, и она стала более понятной). Непонятно, где брать тарифы по карточке. Эти, казалось бы, очевидные вещи, клиенты должны спрашивать у поддержки, тратя своё время и время банковского сотрудника. Хотя, стоит отдать должное поддержке – отвечают внятно и достаточно оперативно (как на самом сайте в чате, так и в социальной сети ВКонтакте).

- На карте отсутствует технология бесконтактной оплаты (это бюджетная карточка), но, по словам представителя банка, использовать карту для бесконтактной оплаты при помощи NFC можно уже сейчас. Для этого нужно подключить карту к соответствующему платёжному сервису: Apple Pay, Samsung Pay, Android Pay.

Как работает льготный период?

Начинать пользоваться любой кредиткой необходимо с полного понимания того, как по ней действует льготный период (он же беспроцентный или грейс-период). Приведённый на официальном сайте рисунок весьма расплывчато объясняет механизм работы ЛП, и даёт лишь общее представление.

Как только вы получили карту, с этого числа начинает действовать первый РП (30 дней) и после него банк даёт вам 90 дней чтобы погасить задолженность полностью. В этом случае использование кредита для вас будет бесплатным.

Обратите внимание, 120 дней – это максимальная величина ЛП. Чем раньше вы сделаете покупку по карте, тем больше для вас будет ЛП. Таким образом, если покупка была сделана к концу первого РП (например, в его последний день), то беспроцентный период будет составлять уже 90 дней.

Кстати, кредитный лимит подключается только со следующего дня после оформления карточки, имейте это в виду.

Итак, вы расплачивались по карте в течение первых 30 дней, как надо действовать дальше. Давайте посмотрим на рисунок.

90 дней для погашения долга фактически включают в себя 3(три) РП, не считая самого первого. После каждого РП идёт 20 дней платёжного периода.

Если вы хотите бесплатно пользоваться деньгами банка, то за 90 дней вам необходимо погасить всю задолженность, которая образовалась ЗА ПЕРВЫЙ РАСЧЁТНЫЙ ПЕРИОД, и выполнить другое не менее важное условие банка: вносить обязательные минимальные платежи (3% от суммы задолженности) в течение всех платёжных периодов за вышеуказанный 90-дневный период. Всего придётся внести три раза как минимум 3% от суммы долга (или большую сумму, как вам удобнее).

Невыполнение одного из этих условий приведёт к «вылету» из ЛП, и банк начислит проценты за пользование кредитными средствами с первой покупки по карточке. Кроме того, за просрочку минимального платежа вам будет начислена пени (20% годовых от суммы просроченной задолженности).

В следующем РП (во втором, в нашем случае) вы также можете совершать покупки по карте в рамках доступного кредитного лимита, и вам банк опять даёт возможность воспользоваться беспроцентным периодом до 120 дней (30 дней РП + 90 дней на погашение) на тех же условиях – своевременное погашение долга и минимальный платёж.

Если вы каждый месяц делаете покупки, то сумма минимального платежа будет расти вместе с суммой текущей задолженности.

Таким образом, после КАЖДОГО НОВОГО расчётного периода банк даёт 90 календарных дней для полного погашения задолженности за этот период. Иными словами, по карте УБРиР так называемый честный льготный период – по такой же схеме, кстати, действует ЛП у карты Элемент 120 Почта Банка.

При нечестном ЛП держатель обязан к дате его окончания погасить полностью всю задолженность по карточке, что уже не так удобно – подобный механизм погашения реализован у карты «100 дней без процентов» Альфа-Банка.

Естественно, что самим все эти суммы и даты рассчитывать не надо – вся информация доступна в интернет-банке, или вы можете взять выписку у сотрудника в отделении.

А для любителей снимать деньги с кредитной карты (что нерационально из-за высокой комиссии 4% мин. 500 руб.) есть хорошая новость – ЛП распространяется и на эти операции (за снятие средств вас не «выкинут» из ЛП).

Кэшбэк: за что и когда дадут, а когда не дадут?

С 15 по 20-е число месяца, следующего за расчетным, вам вернётся 1% за любые покупки по карте за счёт собственных и заёмных средств без ограничений по сумме. Кэшбэк вы получите за оплату как в обычных магазинах, так и в интернете.

Ниже вы можете ознакомиться с рядом традиционных операций, за которые кэшбэк не положен.

Обратите внимание, за оплату каких-либо услуг в интернет-банке (например, коммунальных), кэшбэк вам начислен не будет.

Налог НДФЛ с возвращаемой суммы банком не удерживается. В случае возврата денежных средств за оплаченные ранее товары/услуги сумма выплаченного вознаграждения удерживается со счета.

Условия и тарифы

Уральский банк реконструкции и развития выпускает свою кредитку на базе карты Visa Unembossed мгновенного выпуска со сроком действия 3 года. В виду бюджетности пластика на ней (пока) не реализована технология бесконтактной оплаты (у Визы она называется PayWave)

Рассмотрим основные параметры по карточке, которых мы ещё не касались:

- Валюта счёта – рубли;

- Максимальный доступный кредитный лимит – 299 999 рублей;

- Минимальный КЛ – 30 тыс. рублей;

- Срок кредита – 36 месяцев;

- Кредитная ставка – 30,5%;

- Выпуск основной карты – бесплатно, выпуск дополнительной карты к счёту и повторный выпуск – 250 рублей;

- Годовое обслуживание – 0 рублей (при условии суммарных трат на покупки от 150 тыс. руб. в течение года со дня выпуска карточки, и от 200 тыс. руб. для Екатеринбурга и Свердловской области, иначе 1900 руб. в год).

При достижении условий бесплатности банк компенсирует удержанную сумму за годовое обслуживание.

Снятие наличных и переводы

Несколько слов о снятии наличных и переводах.

За выдачу наличных в своих банкоматах и кассах УБРиР берёт 4,99% (мин.500 руб.), такая же комиссия в банкоматах и кассах АО “ВУЗ-банк”. Комиссия спишется сразу в момент операции. Обратите внимание, эта же комиссия берётся и за снятие собственных средств!

В кассах и банкоматах других банков УБРиР возьмёт те же 4,99% (мин.500 руб.), но необходимо прибавить комиссию стороннего банка (уточняйте её заранее). Причём комиссия спишется не сразу, а в момент обработки операции (через несколько дней).

Лимиты выдачи наличных: в сутки – 100 тыс. руб.; в месяц 1 млн руб.

За остальными тарифами мы отсылаем вас к тарифам на выпуск и обслуживание банковских карт. Напоминаем, что по кредитной карте 120 дней действует тариф ТП 62-6 (или тарифный план 18 «Кредитная карта 120 дней» в общих условиях договора потребительского кредита).

Как оформить и получить карту? Требования к заёмщику

Заказ и оформление

Для оформления карты заёмщику (гражданину РФ) следует запастись терпением на 30 минут или больше (по заявлению банка)– её выдают тут же (карта неименная мгновенного выпуска), но возможна и доставка. Отправить заявку на кредитную карту УБРиР 120 дней можно онлайн с официального сайта, где вы заполните анкету и узнаете решение банка.

Доставка

Кредитку могут доставить курьером. Точную информацию, в каком городе доставка работает, банк на официальном сайте не приводит – условия доставки обсуждаются с оператором после подачи онлайн-заявки.

Требования

Если вы рассчитываете на скромный КЛ (до 100 тыс. рублей), то достаточно одного паспорта. КЛ свыше 100 тысяч и до 299 999 рублей потребуется подтвердить свой доход справкой 2-НДФЛ или по форме банка – он должен быть не менее 11200 руб. Кредитный лимит (КЛ) будет доступен только на следующий день.

Есть ещё ряд требований, которым заявитель должен удовлетворять:

- Постоянная прописка в регионе присутствия банка;

- Возрастные рамки от 19 до 75 лет (верхняя планка возраста не должна быть превышена на дату окончания срока действия договора потребительского кредитования);

- Общий трудовой стаж и стаж на последнем месте работы – не менее 3 месяцев (для ИП стаж – от 12 мес.);

- Важное требование – у вас не должно быть просроченной задолженности по текущим кредитам.

Также заявитель должен быть готов предоставить 2 номера телефона: личный сотовый и стационарный домашний (или рабочий).

Рекомендуем обратить внимание на состояние вашей кредитной нагрузки, чем она меньше, тем охотнее банки вам дадут кредит.

-

Кредитная карта Ренессанс Кредит

от 19.9%досрок: 3 года

от 19.9%досрок: 3 года -

Карта рассрочки Cовесть

от 0%до 300 000 Рсрок: 5 лет

от 0%до 300 000 Рсрок: 5 лет -

Карта рассрочки Халва Совкомбанк

от 0%до 350000срок: 10 лет

от 0%до 350000срок: 10 лет -

Карта рассрочки Свобода

от 0%досрок: 5 лет

от 0%досрок: 5 лет -

Кредитная карта Росбанк #МожноВСЕ Signature Visa

от 19%до 2 000 000 Рсрок: 3 года

от 19%до 2 000 000 Рсрок: 3 года -

Кредитная карта Росбанк #МожноВСЁ

от 25.9%до 1 000 000 Рсрок: 3 года

от 25.9%до 1 000 000 Рсрок: 3 года -

Кредитная карта МТС Деньги Weekend для зарплатных клиентов

от 19.9%досрок: 3 года

от 19.9%досрок: 3 года -

Кредитная карта МТС Деньги Weekend

от 24,9%досрок: 3 года

от 24,9%досрок: 3 года -

Кредитная карта МТС CASHBACK

от 11,9%до 500000срок: 3 года

от 11,9%до 500000срок: 3 года -

Кредитная карта МТС Зеро

от 0%до 150000срок: 3 года

от 0%до 150000срок: 3 года -

Кредитная карта Тинькофф Платинум 120 дней без процентов

от 12%до 700000срок: 3 года

от 12%до 700000срок: 3 года -

Кредитная карта Тинькофф All Airlines

от 15%досрок: 3 года

от 15%досрок: 3 года -

Кредитная карта Восточный Кэшбэк

от 24%досрок: 3 года

от 24%досрок: 3 года -

Кредитная карта Кредит Европа Банк

от 29.9%до 600 000 Рсрок: 5 лет

от 29.9%до 600 000 Рсрок: 5 лет -

Кредитная карта Русский Стандарт Платинум

от 21.9%досрок: 3 года

от 21.9%досрок: 3 года -

Кредитная карта Kviku

от 29%до 100000срок: 12 мес.

от 29%до 100000срок: 12 мес.

Выгодные кредитные предложения:

-

Потребительский кредит с поручителем в Сбербанке -

Кредит под поручительство физических лиц в 2023 году -

Кредит наличными без залога и поручителей в 2023 году -

Автокредит под залог ПТС с плохой кредитной историей -

Где взять кредит под залог автомобиля или ПТС в 2023 году -

Где взять кредит под залог недвижимости: квартиры, дома и участка в 2023 году -

Кредит на бизнес с нуля в Сбербанке условия в 2023 году -

Кредит для бизнеса без залога и поручителей в 2023 году -

Как взять кредит на бизнес с нуля | ТОП15 банков — на развитие бизнеса -

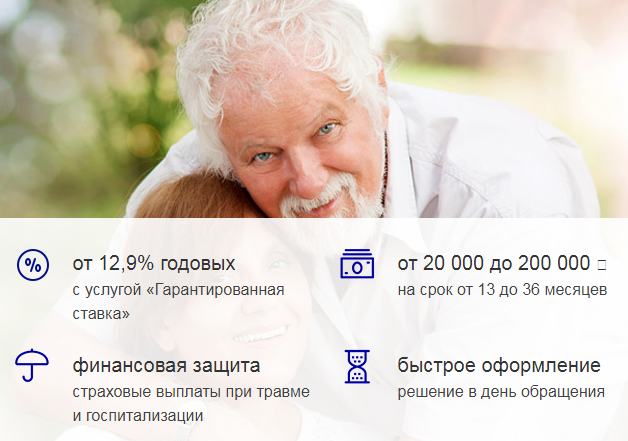

Кредит пенсионерам до 75 лет без поручителей в Сбербанке в 2023 году -

Кредит пенсионерам до 75 лет без поручителей в Почта Банке -

Кредит для пенсионеров в Совкомбанке в 2023 году -

Автокредит с господдержкой 2021: список автомобилей и условия -

Автокредит без первоначального взноса на новый автомобиль -

Кредит на автомобиль в Сбербанке условия 2023 года

Добавить комментарий